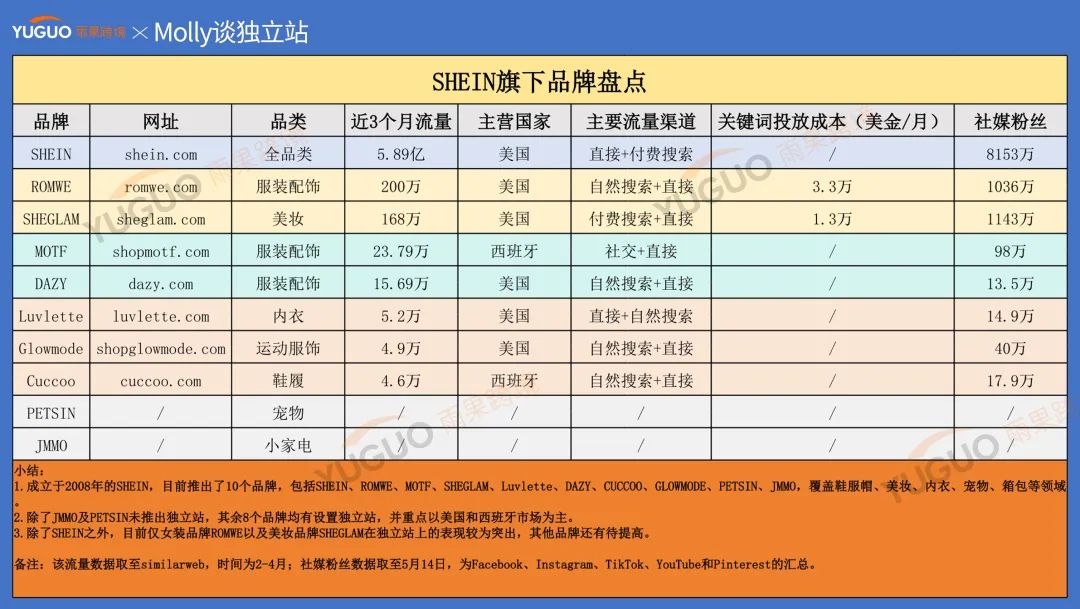

我們在上篇:一文解析SHEIN品牌矩陣現狀,旗下品牌全曝光(上)中提到了SHEIN旗下的女裝品牌ROMWE、美妝品牌SHEGLAM和高端女裝品牌MOTF,今天將重點分享韓系女裝DAZY、內衣品牌Luvlette、運動服飾Glowmode、鞋履品牌Cuccoo、寵物品牌PETSIN和3C品牌JMMO。

(對接SHEIN官方,瞭解最新入駐政策、平臺紅利品類,請關注6月26日雨果跨境全球平臺資源大會(廈門),SHEIN官方團隊現場快速解決賣家問題,點擊此處報名!)

DAZY:時尚韓風

圖源:DAZY官網

圖源:DAZY官網

DAZY,作爲SHEIN旗下一個新興的子品牌,於2021年開始在SHEIN主站進行,直至2022年才擁自己的獨立站站點,以其獨特的韓系風格在市場上逐漸嶄露頭角。

DAZY一開始定位於街頭時尚,品牌口號“隨意、酷、無憂無慮(Casual、Cool、Carefree)”體現了其追求自由、個性和舒適的生活態度。

隨着市場和消費者需求的變化,品牌逐漸將焦點集中在韓國風格上。這種轉變不僅體現在產品設計上,更在營銷策略中得到了體現。DAZY選擇亞洲面孔作爲模特,這不僅與其品牌定位相契合,也有助於吸引目標消費羣體的注意。

DAZY的海量款式和超低價格,與其母品牌SHEIN保持一致,這使得消費者能夠以親民的價格享受到時尚的服飾。此外,DAZY的韓系風格特別受到中國、東南亞以及海外亞洲羣體的喜愛,這爲品牌在全球市場上的擴張提供了堅實的基礎。

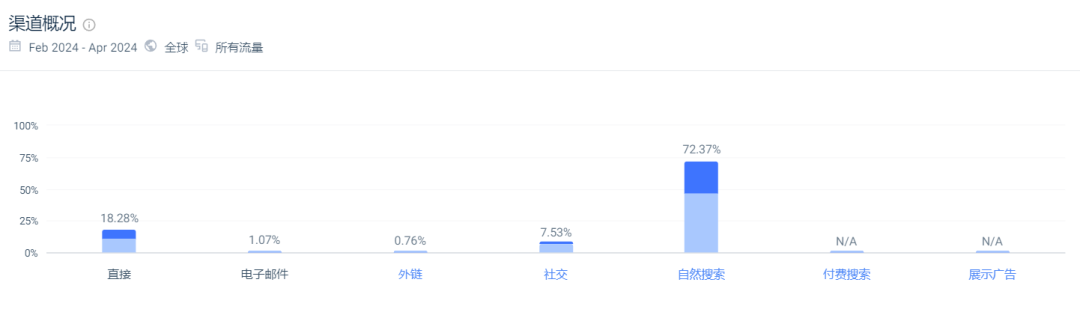

根據similarweb顯示,dazy.com每月的訪問總數大約在5-7萬,90%的流量來自於用戶的自發訪問,其中自然搜索佔比72.37%,並且與品牌相關的搜索詞佔比爲90%,直接訪問佔比18.28%,其餘還有少量的社交流量。

圖源:similarweb

圖源:similarweb

社交渠道上,DAZY共積累了13.5萬的社媒粉絲,主要通過與亞裔穿搭博主的合作,成功地吸引了一批忠實的粉絲。這些博主通過展示DAZY的服裝搭配,向觀衆展示了品牌的獨特魅力和多樣性。

同時,也有不少非亞裔的YouTube紅人開始嘗試並推薦DAZY,這表明DAZY的風格跨越了文化和種族的界限,受到了更廣泛羣體的歡迎。

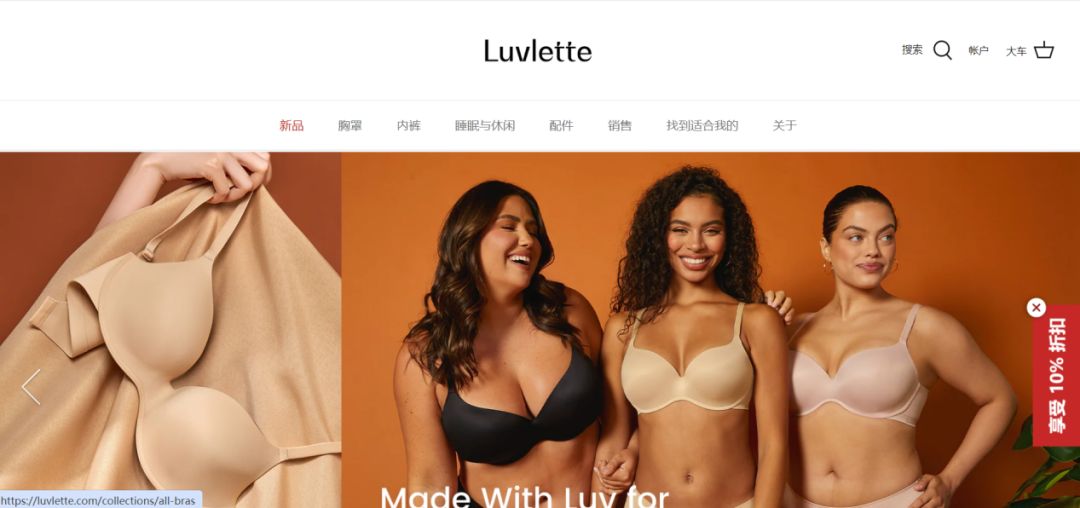

Luvlette:愛和包容的內衣

圖源:Luvlette官網

圖源:Luvlette官網

Luvlette早在2020年就註冊了商標,2021年在SHEIN的主站官網上線,2022年4月正式上線獨立站。

從Luvlette的官網展示看,它的產品線包含了內衣、內褲、家居服、運動服,依舊延續了SHEIN的超低價策略,單件文胸價格大部分集中在10-20美元區間,單件內褲的價格大部分不超過5美元,就連家居服及運動服也能在15美元以內進行選擇。

此外,他們還考慮到了大碼人士的需求,將尺碼做到了85F。從網站主頁的頭圖設計,可以看到Luvlette對於品牌理念的傳達——包容性,無論是對身材還是膚色,滿足了歐美市場對於產品多元化的需求。

Luvlette代表的是女性給自己的一封情書,希望每位女性都在Luvlette感受到自信、舒適以及愛。

這是一場內衣的變革,“性感”已經成爲了歷史,更多的包容、更多元的設計纔是未來的主流,相信SHEIN也是看重了這一點,才創建了Luvlette。

根據市場調研顯示,到2028年,全球內衣市場的規模和份額預計將達到841.6億美元,2021年至2028年的複合年增長率爲8.25%,女性的消費能力將推動整體的增長,女性需要突出她們的自然美,內衣市場也越來越受歡迎。

整個內衣市場空間是SHEIN不容忽視的一個賽道,而通過平價的運營策略正是SHEIN所擅長的方向,因此Luvlette的這步棋未來或許可以爲SHEIN贏來更多的機會。

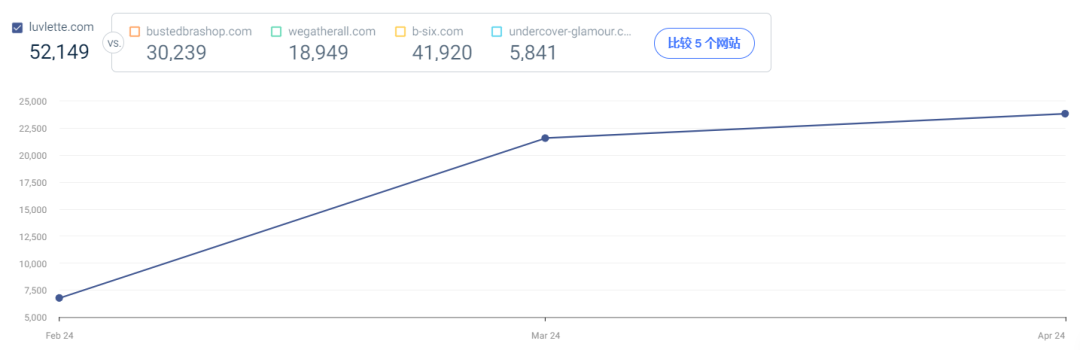

根據similarweb顯示,目前Luvlette的整體網站流量並不高,每月的訪問總數在2萬波動。

圖源:similarweb

圖源:similarweb

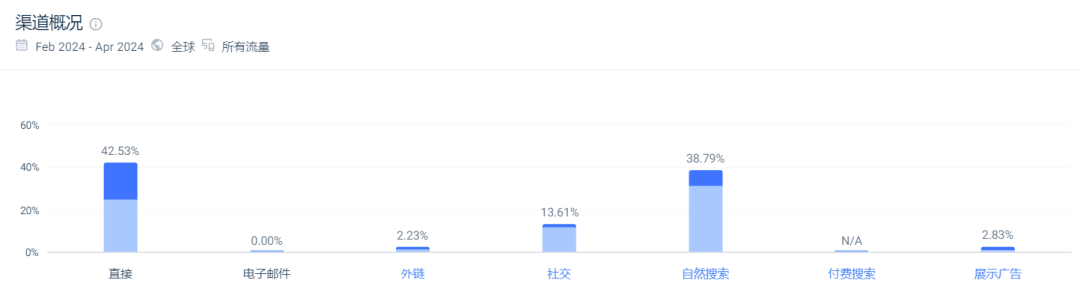

根據其流量結構分析,流量來源大部分來自自然流量,直接訪問達到了42.53%,關鍵詞自然搜索達到38.79%,其中有關品牌詞“Luvlette”的相關搜索達到了91%,並且搜索“Luvlette”這個品牌詞的自然搜索佔了最高的比重,82%,這證明目前絕大部分的用戶是直接衝着Luvlette來的,流量非常的精準。

通過目前的渠道來源分析,SHEIN對於Luvlette的運營主要以免費渠道爲主,未投放任何付費關鍵詞。

圖源:similarweb

圖源:similarweb

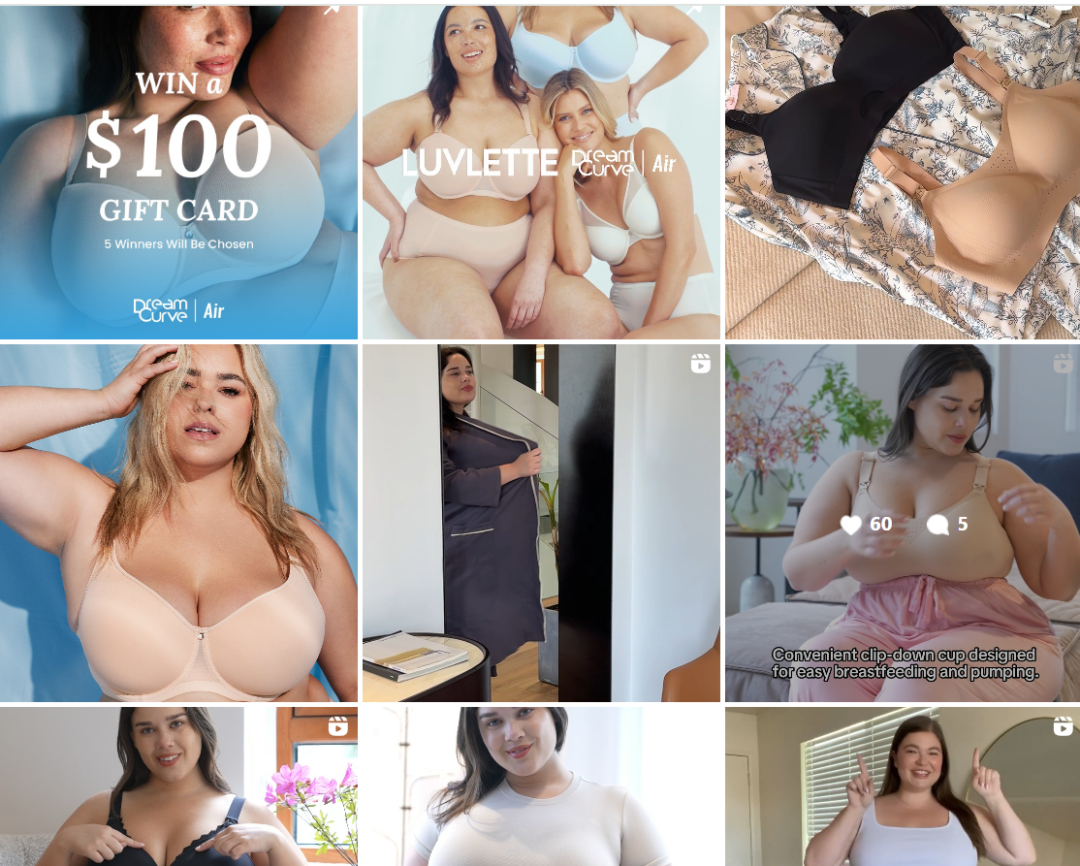

社交媒體方面,沿用了SHEIN的一貫方法,早在2021年就已經提前佈局了Facebook、Instagram、TikTok、YouTube、Pinterest,利用微型網紅營銷,爲獨立站進行引流。

目前社媒的官方賬號粉絲量並不高,整體粉絲數量爲14.9w,其中粉絲量較多的社交賬號是Instagram,爲9.3萬,它的第一條內容出現在2021年2月。

從Instagram上的內容看,主要的發佈形式以圖文爲主,展現了各種身材的模特身着Luvlette內衣產品的拍攝圖,從圖片上可以看到每個模特都展現出自己自信、舒適的一面,跟品牌傳達的理念不謀而合。

這也是Luvlette選擇紅人的標準,他們合作的紅人必須認同品牌的理念和設計,在他們輸出的視頻或圖文中必須傳達出Luvlette的品牌價值觀——自信、舒適、自愛,這爲品牌的正面宣傳起到一個很好的引導作用。

目前他們合作的紅人重點放在10萬粉絲以下的小型網紅,裏面也不乏幾乎沒有粉絲的素人,通過這些小型網紅的合作,可以降低營銷費用,大部分僅需要寄送樣衣,這些紅人就會爲品牌免費拍攝產品測評視頻,可以爲品牌提供更多的內容填充,爲品牌的真實性提供有力的支撐。

通過這些內容的堆積,爲Luvlette積累了#Luvlette、#LuvletteStyle、#Luvlettepartner等等的標籤內容,並且他們在內容上添加了對應的產品折扣代碼、購買地址、獨立站地址,爲品牌帶來了更多的流量點擊,通過折扣代碼不僅可以替紅人帶來收入,也能替產品帶來更多的購買轉化,達到雙贏的效果。

Glowmode:Lululemon“平替版”

圖源:Glowmode官網

圖源:Glowmode官網

Glowmode作爲SHEIN旗下的運動服飾子品牌,其市場定位非常明確,旨在以高性價比的產品進入競爭激烈的運動服飾市場。Glowmode的推出顯然是爲了抓住運動服飾市場的增長機會,同時挑戰像Lululemon這樣的高端品牌。

事實上,Lululemon在經歷高速發展後,近段時間股價接連跌破300美元。2023年第四季度在美洲市場的營收增速從去年同期的209%縮窄至9%,種種跡象表明Lululemon逐漸賣不動了,正在被Lululemon的“平替們”取代。

而Lululemon之所以能被“平替們”替代最核心的原因在於:Lululemon的產品壁壘並不高。

儘管Lululemon在國際市場上享有盛譽,但在產品所依託的技術、面料選取及生產工藝等方面,其知識產權並未形成完全的壟斷。事實上,這些關鍵領域的衆多知識產權分散在亞洲各地的合作供應商手中,由他們掌握和管理。

正因如此,衆多市場品牌在成本優化的同時,能夠保證與Lululemon相當的品質,從而在價格上提供更具競爭力的選擇,贏得了越來越多消費者的青睞。

隨着消費趨勢的演變,消費者對於購買“平替”產品不再抱有偏見,反而開始推崇這種理性消費觀念。他們更加註重產品的性價比,而非單純追求品牌標籤。這種變化爲“平替”品牌提供了廣闊的市場空間,也讓Lululemon等高端品牌面臨着更加激烈的市場競爭。

因此,Glowmode與Lululemon相比,第一個最大的競爭優勢在於其價格。例如,當Lululemon的女性運動背心售價爲68美元時,Glowmode的價格僅爲18美元,這樣的價格差距使得Glowmode對價格敏感的消費者具有很大的吸引力。

第二在於科技面料,儘管價格低廉,Glowmode並沒有在產品質量上妥協。Glowmode通過開發快乾系列Powersculpt™和超輕系列FeatherFit™等科技面料,確保了產品的功能性和舒適度,這與高端品牌的運動服飾相媲美。

第三是品質認可:根據一位博主的體驗,Glowmode的緊身褲不僅價格僅爲Lululemon的一小部分,而且在質量上也得到了積極評價,具有與Lululemon相同的柔軟度,甚至更緊緻,且耐用性高。

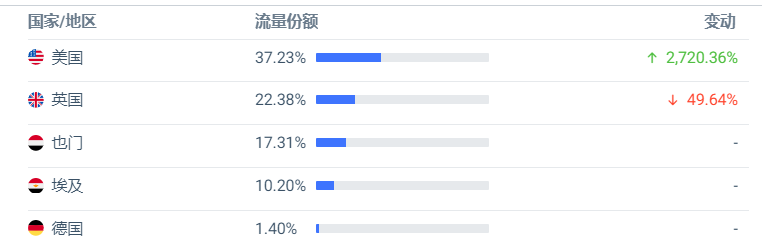

與其他高度依賴美國市場的品牌不同,Glowmode的受衆分佈更爲廣泛,在美國以外的地區如南美、加拿大和新西蘭也有其忠實消費者。美國流量僅佔37.23%,這表明Glowmode具有國際化的市場潛力。

圖源:similarweb

圖源:similarweb

Glowmode在2022年正式擁有自己的獨立站站點,儘管Glowmode在價格、品質和科技面料上展現出了強烈的市場競爭力,但作爲一個新興品牌,它需要時間來證明其長期的市場表現和品牌忠誠度。

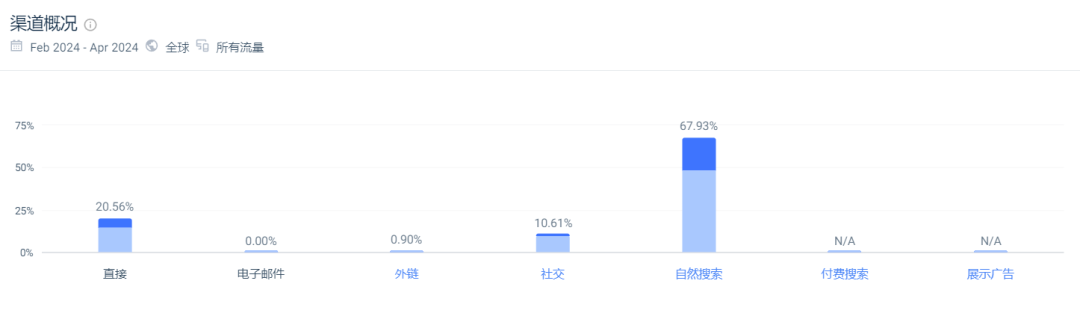

目前Glowmode獨立站的每月訪客僅在3萬左右,仍有很大的上升空間,渠道來源主要由自然搜索(佔比64.93%)、直接訪問(佔比20.56%)和社交(佔比10.61%)構成。並未在廣告投放上有額外的支出,還是以自然增長流量爲主。

圖源:similarweb

圖源:similarweb

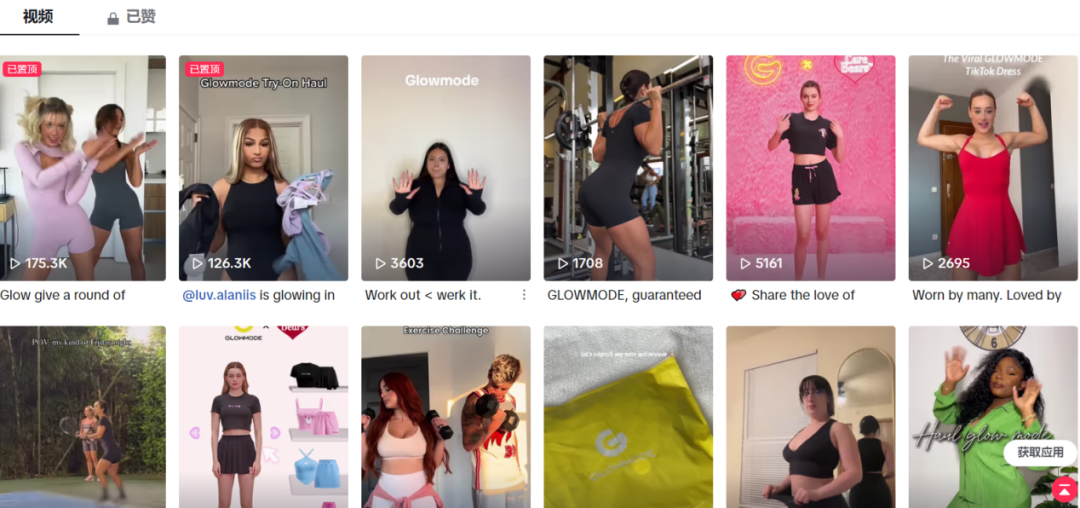

社媒渠道目前積累40萬的粉絲,重點以TikTok和Instagram主。TikTok的粉絲佔據了絕大比重,爲35萬,點贊量爲130萬。

TikTok的運營策略重點以紅人合作爲核心,合作的紅人包括健身教練、瑜伽老師、運動員以及時尚博主,粉絲分佈範圍較廣,有幾千粉絲的博主,也有百萬級別的KOL,通過與健身和運動領域的紅人合作利用他們的影響力推廣產品。

合作的內容是一些健身教程、日常穿搭、產品展示等。這些內容不僅展示Glowmode的產品,也提供價值給觀衆,增加互動和分享。

同時,Glowmode會使用特定的標籤#GlowmodeChallenge,鼓勵用戶和紅人蔘與挑戰賽,來展示他們穿着Glowmode產品健身的樣子。

通過一系列的策略,Glowmode能夠在TikTok上建立品牌存在感,吸引並維護一個活躍的粉絲羣體,同時推動產品銷售和品牌認知度。

Cuccoo:面向中低收入人羣的鞋履

圖源:Cuccoo官網

圖源:Cuccoo官網

Cuccoo作爲SHEIN旗下的鞋履品牌,其市場定位和運營策略顯示出幾個顯著的特點:

首先是價格優勢,Cuccoo的鞋履定價極具競爭力,其產品定價普遍介於15至30美元之間,這一價位遠低於亞馬遜上同類女鞋的售價區間——通常在50至99美元。

這一顯著的價格差異,使得Cuccoo成爲中低收入消費者的理想選擇,爲他們提供了既經濟實惠又時尚的鞋履選項。

此外,Cuccoo的鞋子不僅注重時尚設計,還具備實用功能,如防水和防塵,這些特性滿足了特定消費者羣體的需求,比如醫藥專業的學生,他們需要在特定環境下穿着合適的鞋履。

因此,對於生活在歐美髮達地區的中低收入人羣而言,一雙售價不高於30美金的鞋子,不僅能夠防水,還能防塵,簡直是一種福音。

目前,Cuccoo獨立站的流量並不高,每月的訪問總數維持在1萬-3萬區間,74%的訪問來源自西班牙。

圖源:similarweb

圖源:similarweb

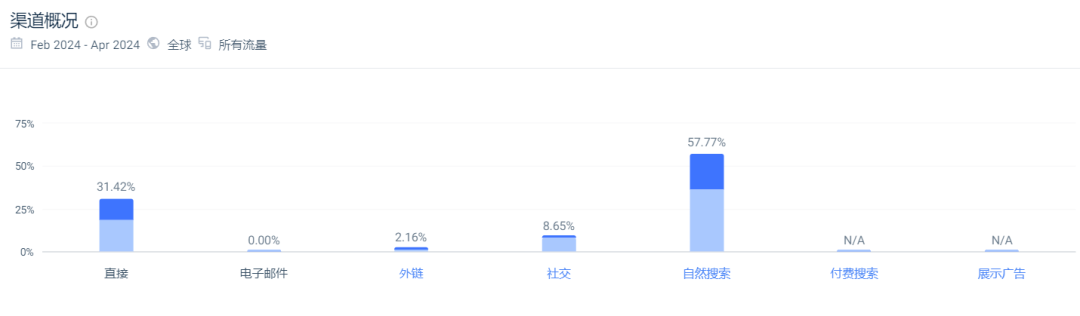

Cuccoo的獨立站在引流方面依舊靠自然流量的導入,並未投放任何相關的付費關鍵詞。僅由自然搜索(佔比57.72%)、直接訪問(佔比31.42%)和社交流量(佔比8.65%),整體流量結構單一。

圖源:similarweb

圖源:similarweb

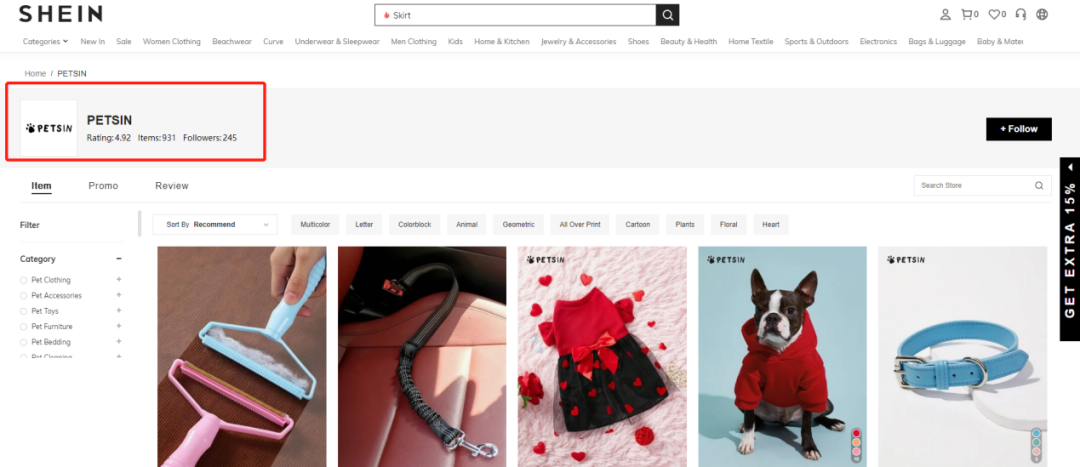

PETSIN:時尚寵物用品

圖源:SHEIN官網

圖源:SHEIN官網

PETSIN,作爲SHEIN旗下專注於寵物用品的子品牌,自2021年起便悄然涉入歐美市場,以寵物服飾和寵物用品爲主打,迅速贏得了年輕養寵人羣的青睞。PETSIN目前只在SHEIN的官網上進行推廣,並未建立獨立的獨立站。

根據Common Thread Collective的研究發現,年輕人已經成爲主力養寵人羣。這一趨勢與SHEIN及PETSIN的用戶畫像高度契合。年輕人注重個性、追求時尚,同時也更加註重性價比。PETSIN正好滿足了這一羣體的需求,爲他們提供了既時尚又實惠的寵物用品選擇。

根據對PETSIN的觀察,其寵物服飾設計充滿時尚感,幾乎可以說是女性快時尚在寵物服裝上的翻版。從精緻的連衣裙到酷炫的夾克,從可愛的帽子到別緻的鞋子,PETSIN爲寵物們打造了一個豐富多彩的時尚世界。這些時尚單品不僅滿足了寵物們的基本穿着需求,更讓寵物們成爲了主人展示個性和品味的延伸。

此外,與SHEIN一貫的平價路線相呼應,PETSIN的產品售價多在2-8美元之間,最貴也不超過15美元。這樣的價格定位讓PETSIN在寵物用品市場上具有極高的性價比。消費者可以一次性購買多件商品,既滿足了寵物的多樣化需求,又不會給主人帶來過大的經濟壓力。

可以說,歐美寵物市場的龐大規模爲PETSIN提供了廣闊的發展空間。隨着疫情以來人們居家時間的增加,對於寵物的需求也在不斷攀升。預計到2025年,全球寵物市場的規模將達到驚人的2700億美元,其中北美市場更是高達931億美元。在這樣的大背景下,PETSIN憑藉其獨特的定位和價格優勢,有望在未來幾年內實現快速增長。

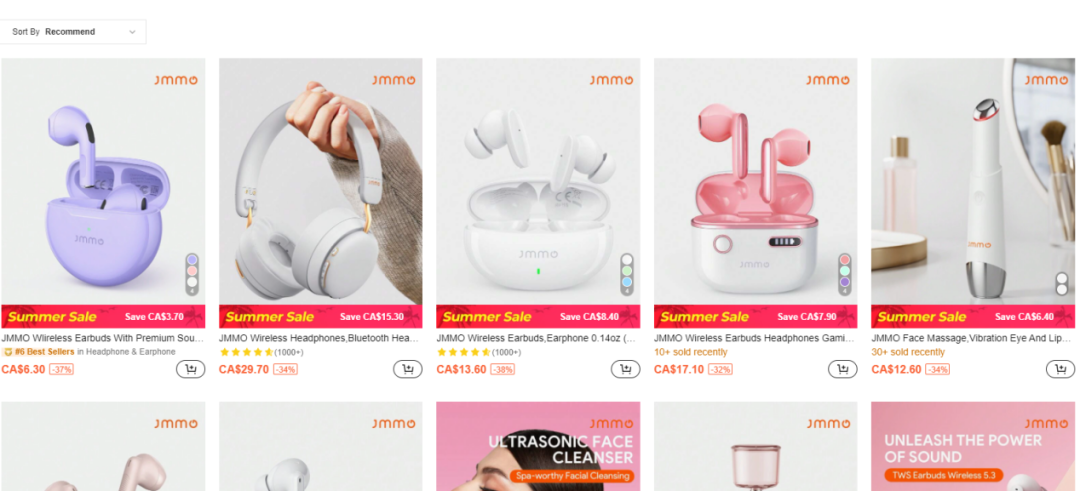

JMMO:3C電子產品和小家電的整合

圖源:SHEIN官網

圖源:SHEIN官網

JMMO,作爲SHEIN旗下新推出的子品牌,以其獨特的定位和戰略在電商市場中嶄露頭角。目前僅在SHEIN主站進行推廣,並未擁有獨立的獨立站。

該品牌專注於3C電子產品及小家電領域,JMMO憑藉平價和多樣化的產品特性,成功吸引了年輕消費羣體的目光。

品牌的核心優勢在於其價格策略和產品種類的豐富性。所有產品均定價在8至30美元之間,這樣的價格區間使得JMMO在市場中具有極高的競爭力,尤其是在面對對價格敏感的年輕消費者時。從運動器械到家用電器,再到家用工具和美容健康器具,JMMO的產品線覆蓋了日常生活的多個方面,滿足了用戶多樣化的需求。

以家用電器爲例,JMMO提供了多種實用且價格親民的選擇。其中,個人臺式迷你風扇僅需8.51美元,爲消費者帶來了清涼的夏日體驗;而迷你吸塵器雖然價格不過32美元,但其高達6500pa的吸力和2層過濾系統,卻能輕鬆應對寵物毛髮、垃圾、貓砂、灰塵等清潔問題,展示了JMMO產品在性價比方面的優勢。

小家電和3C配件市場一直是電商領域的熱門品類,市場規模龐大,競爭激烈。在這樣的背景下,JMMO的推出無疑爲SHEIN帶來了新的增長動力。通過深耕這一市場,JMMO不僅拓展了SHEIN的產品線,也爲其在電商領域的持續發展注入了新的活力。

總結

以上九個品牌,再加上SHEIN,就是目前SHEIN構建的品牌矩陣。根據對上述9個矩陣品牌的分析,每個品牌的經營範圍各異,規模大小不一,而SHEIN對它們的資源扶持也各有側重。

可以發現,ROMWE和SHEGLAM在九個品牌之中,無論是規模還是廣告方面的投入都得到SHEIN大力的扶持,可以稱之爲SHEIN的第一核心矩陣品牌。

ROMWE,作爲SHEIN早期收購的品牌,以其前衛獨特的風格吸引年輕且有個性的消費者羣體,與主站定位形成鮮明對比。而SHEGLAM,作爲SHEIN重點推廣的美妝品牌,經常在主站的首頁進行大屏曝光。

走高端路線的MOTF及韓系女裝DAZY,作爲SHEIN在服裝細分領域的延伸,流量上雖然還不及ROMWE和SHEGLAM,但是也在逐漸穩步提升。

內衣品牌Luvlette、運動服飾品牌Glowmode和鞋履品牌Cuccoo雖然都有獨立站,但是流量都很低,三個月的總訪問量僅在4-5萬期間;而寵物品牌PETSIN和3C品牌JMMO目前僅在SHEIN主站上推廣,還未推出獨立站,說明獲得的內部支持較少。

對於海外消費者而言,SHEIN的顯著競爭優勢在於其無與倫比的高性價比和十倍於競爭對手的豐富SKU數量。在SHEIN,消費者可以盡情享受超低價格購買到覆蓋所有時尚品類的單品,並在海量的款式中挑選心儀的商品。

隨着市場的不斷演變,單一品類已無法支撐SHEIN的持續增長需求。因此,打造多元化的品牌矩陣、擴張業務版圖成爲了SHEIN的必然選擇。而SHEIN出色的營銷能力可以在子品牌上進行充分複製,繼承SHEIN高性價比的特質,爲消費者提供更爲豐富的選擇。

如今SHEIN在自營品牌的驗證下,從去年開始便開始大規模進行招商,將業務拓展向更多的品類,平臺化趨勢逐漸現顯露,而這就意味着要以亞馬遜、速賣通等電商巨頭展開正面交鋒。

但無論如何,平臺化之後,SHEIN都將開啓下一個全新的征程。

轉載請聯繫:Mollytdlz(微信號)

商務合作:Mollytdlz

封面/圖蟲創意

(來源:Molly談獨立站)

*上述文章存在營銷推廣內容(廣告)