企業發展的不同階段會遇到不同的問題,前期爲了積累後期爆發的實力,往往欠缺考慮,賣家盲目鋪貨,無視產品侵權等,而如今出口電商迎來了向優質化產品發展的過渡期,如何合規化運營將成爲中小賣家們順利轉型的關鍵。

辰海集團財賦優解決方案總監/財稅專家陳郊,對此做出了自己的分享。

陳郊——辰海集團財賦優解決方案總監/財稅專家。擁有15年大中型跨國外企製造業,跨境賣家及跨境合規諮詢業的財稅管理經驗、沙龍授課賦能500+跨境賣家, 爲100+ 規模在3000萬到10億的跨境賣家提供過綜合財稅解決方案。

01 跨境賣家常見彎路剖析

案例:深稅稽罰告[2021]150號

去年年底,深圳市某供應鏈管理公司因通過在香港設立空殼公司和開立銀行賬戶、收取境外機構支付的業務款,隱瞞收入1740萬元,最終該公司被追繳從2014年1月至2021年3月期間的增值稅及所得稅款總計爲321萬元,被追繳的稅款及罰款共計643萬元。

該公司不僅通過香港公司隱匿收入偷逃稅款,還利用個人賬戶給員工發放獎金及勞務報酬款項,均未代扣代繳個人所得稅,最終該公司被追繳2014年1月至2021年3月的應扣未扣個人所得稅款項爲69.2萬元,還被處少繳稅款1.5倍的罰款103.9萬元,被追繳的稅款+罰款共計173萬元。

對此,跨境財稅專家陳郊就這個案例進行了剖析,並發表了自己的看法。

陳郊認爲,這個案例的稽查對象主要涉及有偷逃稅行爲。其中,大頭利潤是否積累在利潤的源頭方,包括增值稅及其附加費、企業所得稅、個稅代扣代繳等。而這些,恰恰都是做跨境電商的賣家們一不小心就會走到的彎路:

常見彎路如下:

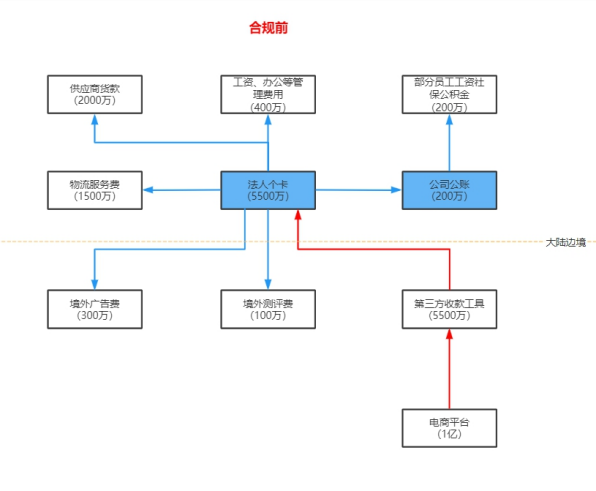

一是收款時,絕大部分銷售收入由第三方支付平臺直接提現至國內個人私卡,金額巨大且並未做公賬收入確認與稅務申報,資金來源無法 向國家合理解釋,可能引發稽查風險;

二是採購時,使用私卡交易,金額大且交易頻繁,金稅四期下, 易被銀 行監管凍結,進一步影響合作與供貨穩定;

三是出口時,絕大部分貨物走雙清包稅,沒有用自己公司的擡頭正常 報關,名義貨權不屬於公司, 無正規報關單,視同內銷補稅;

四是管理時,員工工資對私結算,未依法爲員工代扣個稅, 若有前員工或現有員工舉報, 稅局稽查易穿透其他各層面涉稅問題。

如果跨境電商賣家們不清楚該如何評估風險項,可以利用以下五大維度,進行自我診斷財稅風險,從而得出風險分數和風險點分析。

在稅收合規大趨勢下,跨境賣家可以善用稅收優惠政策(小微企業所得稅、研發及先進技術服務費加計扣除比例提高新政、出口退稅、服務出口免稅、2022年退稅新政、稅費延續緩繳、香港企業利得稅政策等),來規避稅務風險,達到降低稅負的目的,同時讓企業更有價值!

02低稅負高價值的出海架構

不同類型的出海架構面臨的稅負問題也不一樣,陳郊主要概括爲三個方面:貿易型、工貿一體化和本土品牌化,並做了全面的介紹。

1、貿易型架構,合規後低稅負

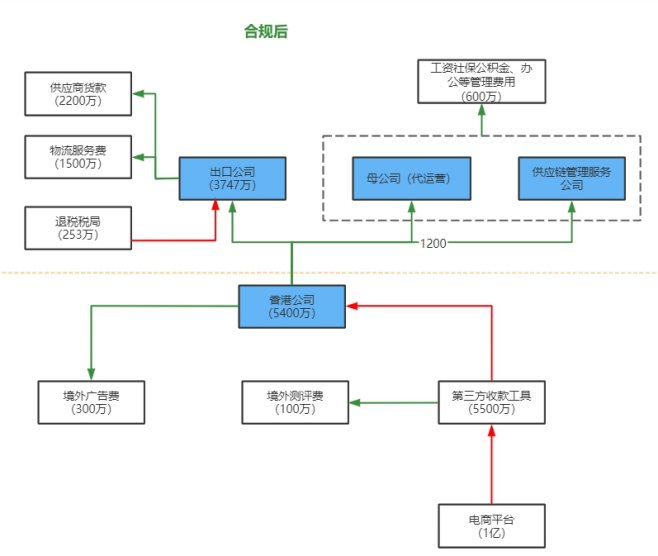

對貿易型合規出海架構的搭建做了較爲全面地介紹後,陳郊又從業務流、每家公司的作用、每家公司享受到的優惠政策方面做了詳細介紹,具體內容如下:

▫ 香港公司:16.5%低稅率的利得稅,利潤額在200萬港幣內按8.25%徵收利得稅,最高減免1萬港幣利得稅;

▫ 出口公司:申請進出口資質,合規出口,享受貨物 出口退(免)增值稅,退稅紅利/補貼;

▫ 服務(技術先進/研發)公司:出口服務享受增值稅免稅,加計扣除100%;

▫ 母公司:企業間稅後利潤分紅不涉及稅務繳納;

▫ 小微企業:年應納稅所得額不到100萬元的部分減按2.5%徵收所得稅,300萬以內的部分減按5%徵收所得稅;

▫ 小規模企業:3%徵收率的小規模納稅人開具普票,免徵增值稅,開具專票依然是按照3%徵收。

舉個例子

某客戶體量約1億左右,年利潤總額約1000萬,由於私卡商用導致稅務局稽查要求補繳稅款,補繳明細如下:

•補繳所得稅=10000萬*10%(稅務局覈定利率)*25%(所得稅稅率)≈250萬

•滯納金及罰款≈250萬(所有補繳稅款總額)*0.05%(國家規定滯納金比率)*365(按日加收天數)≈46萬

• 罰金≈250萬*50%(國家規定罰金按應交稅款的50%以上,5倍以下,假設取最小值)≈125萬

故補繳所得稅及其相關罰款一共421萬,確定性的稅負率4.21%

另外,無正規自主報關出口,稅局可能認定視同內銷,按銷售額補繳增值稅及其附加費。

跨境賣家如何搭建低稅負、高價值合規架構?乾貨滿滿,一篇看懂

合規後稅負測算如下:

境內每家公司所得稅=100*2.5%+200*5%=12.5萬

3家共計=12.5萬*3=37.5萬

境外香港公司利得稅=166*8.25%-0.84萬=12.9萬

稅款合計=37.5萬+12.9萬=50.4萬

稅負率=50.4/10000=0.5%

綜上,根據以上合規前後的架構比對和稅負比對,能看出貿易型企業合規前後的一個明顯對比:成本預計節省了3.71%(合規前確定性最低4.21%VS合規後0.5%)!

2、工貿一體化,展現三大優勢

對於工貿一體化的合規出海架構的搭建,陳郊分別從企業資金流、貨物流和股權架構關係等方面做了詳細闡述,並分析了該架構展現出的三大具體優勢。

優勢一:供應鏈穩定

商品供應相對穩定,對出口有積極促動絕;

優勢二:紅利傾斜

政府支持製造業,創造 就業, 便利申請信貸和補貼;

優勢三:稅收優惠

小微製造業稅收減免延 緩政策扶持,緩解企業資金壓力。

3、本土品牌化結構,稅負合規來六大好處

相對於貿易型和工貿一體化的企業而言,跨境賣家出海本土化架構的搭建會複雜很多,面臨的是國內外雙重考驗,一旦做好本土稅務合規工作,其好處也是十分明顯的,具體表現在以下這幾個方面:

好處一:規避平臺代扣代繳

本土店鋪不用平臺代扣代繳VAT,對資金佔用大幅緩解絕;

好處二:合規清關

本土公司統一進口合規清關,申請進口遞延VAT;

好處三:本土品牌打造

打造本土旗艦店,提升品牌影響力,促動平臺流量傾斜,利於信貸估值;

好處四:拓寬銷售渠道

本土B端貿易便利,也利於銷售滯銷產品;

好處五:利潤轉移

非關聯公司的本土店鋪銷售一般商品,滯銷產品、利潤轉移給集團關聯公司;

好處六:風險低

本土店鋪相比跨境店鋪被稽查概率小。

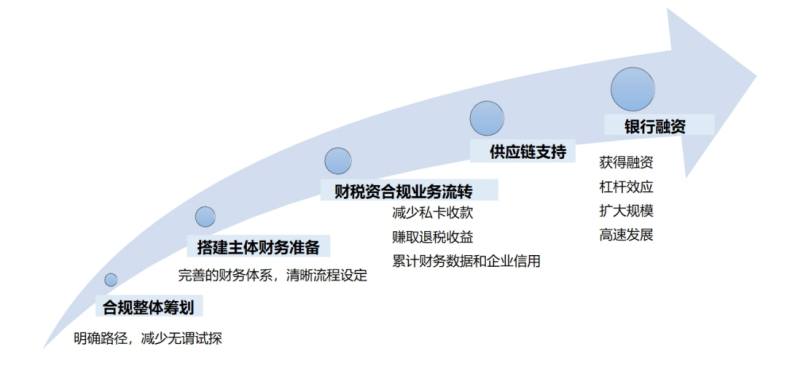

03 合規架構的高價值

陳郊談到,現在做跨境電商,就更應該認識到合規的重要性。2022年,將會是財稅合規元年,合規價值高度凸顯。在他看來,健全的合規管理組織架構,體現了以下5大價值:

一是稅負成本低:合規後稅負低至0.5%;

二是退稅有紅利:退稅紅利,出口補貼;

三是政府有扶持:納統, 高新, 服務貿易, 系統 獨立站,海外倉等補貼獎勵;

四是數據引徵信:獲取銀行低利息信貸;

五是資本來加持:並賬致企業融資有估值。

最後,中短期來看,隨着疫情逐漸解禁,海內外稅局在都缺錢及本土渠道零售商的施壓,合規會愈發強監管。

長期來看,國家的一帶一路出海政策堅定不移,對出海的要求也會趨嚴, 結合2021年年底在杭州,深圳等發生的一系列稽查案例,還有大量的大額私戶被凍結的情況,我們認爲2022年是跨境財稅合規的元年,希望大家把握住優惠政策紅利,及時做好規劃和應對。

PS:想要了解更多跨境電商財稅合規問題,請添加下方二維碼進羣,和財稅合規專家進行交流答疑(備註:地區-賣家平臺-暱稱,否則無法識別將不予通過)。

掃碼和我取得聯繫 ↓

以上是給大家帶來的文章“跨境賣家如何搭建低稅負、高價值合規架構?乾貨滿滿,一篇看懂!”

關鍵詞:乾貨,財稅

上一篇:CPC認證是什麼?CPC證書注意事項及常規測試項目 下一篇:茶杯出口美國需要做什麼檢測認證?特別聲明:以上文章內容僅代表作者本人觀點,不代表ESG跨境電商觀點或立場。如有關於作品內容、版權或其它問題請於作品發表後的30日內與ESG跨境電商聯繫。